वसंत माधव कुळकर्णी

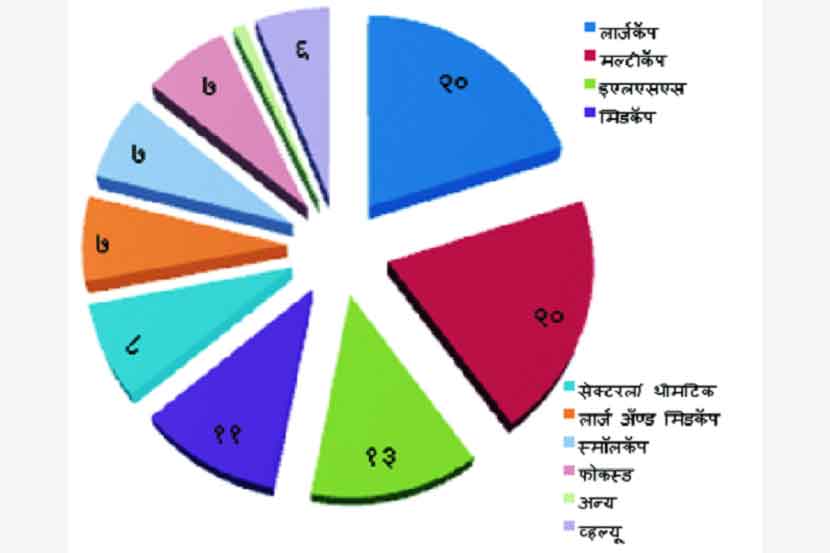

म्युच्युअल फंड उद्योगातील व्यवस्थापनाखालील मालमत्तेत जानेवारी २०२० मध्ये, डिसेंबरच्या तुलनेत ४.९ टक्के वाढ नोंदवत उच्चांकी २७.८५ लाख कोटींवर पोहोचली आहे. एप्रिल २०१९ पासून या आर्थिक वर्षांत म्युच्युअल फंडांच्या मालमत्तेत ४.०६ लाख कोटींची (१७.०१ टक्के) वाढ झाली आहे. समभाग गुंतवणूक करणाऱ्या फोलीओंची संख्या जानेवारी ६.८९ कोटींवर पोहोचली असून, म्युच्युअल फंडांच्या एकूण फोलिओच्या ७८ टक्के आहे. रोखे गुंतवणूक करणाऱ्या फंडाच्या मालमत्तेच्या ऑक्टोबर ते डिसेंबर या तिमाहीअखेरील ओहोटीनंतर मालमत्तेत जानेवारी महिन्यांत ५९ हजार कोटींची भर पडली मागील १२ महिन्यांत मालमत्तेत सर्वाधिक भर ऑक्टोबर २०१९ महिन्यांतील (९३,२०३ कोटी) गुंतवणूक आणि जुलै २०१९ मधील सर्वात कमी (४५,४४१ कोटी) गुंतवणुकीदरम्यान होती. समभाग गुंतवणूक करणाऱ्या फंडांच्या एकूण गुंतवणुकीपैकी सर्वाधिक वाटा लार्जकॅप फंडांकडे आहे. (तपशिलासाठी आलेख क्रमांक १ पाहावा) रोखे गुंतवणूक करणाऱ्या फंडांनी सर्वाधिक ४.१९ लाख कोटींची गुंतवणूक कंपन्यांच्या रोख्यांत (कॉर्पोरेट डेट) मध्ये केली असून त्या खालोखाल ३.०७ लाख कोटींची गुंतवणूक ऋणपत्रात केली आहे. रोखे गुंतवणूक करणाऱ्या फंडाच्या गैरबँकिंग वित्तीय कंपन्यांच्या गुंतवणुकीत झालेली घट ही लक्षवेधी गोष्ट आहे. वर्षभरापूर्वी म्युच्युअल फंडांच्या एकूण मालमत्तेच्या १९ टक्के गुंतवणूक गैरबँकिंग वित्तीय कंपन्यांशी संबंधित होती. गैरबँकिंग वित्तीय कंपन्यांना कोणी कर्ज अथवा कर्जरोख्यांत गुंतवणूक करण्यास तयार नसल्याने जानेवारीअखेरीस गैरबँकिंग वित्तीय कंपन्यांतील फंडांच्या गुंतवणुकीचे प्रमाण घटून १०.९ टक्क्यांवर आले. समभाग गुंतवणूक करणाऱ्या फंडाच्या गुंतवणुकीचा विचार केल्यास बँका, वित्तीय सेवा, सॉफ्टवेअर, वैयक्तिक वापराच्या टिकाऊ वस्तू आणि पेट्रोलियम ही सर्वाधिक पसंतीची क्षेत्रे आहेत. या क्षेत्रातील गुंतवणूक एकूण मालमत्तेच्या ५६ टक्के आहे. यापैकी केवळ बँकिंग आणि पेट्रोलियम कंपन्यांच्या उत्सर्जनात वाढ दिसली.

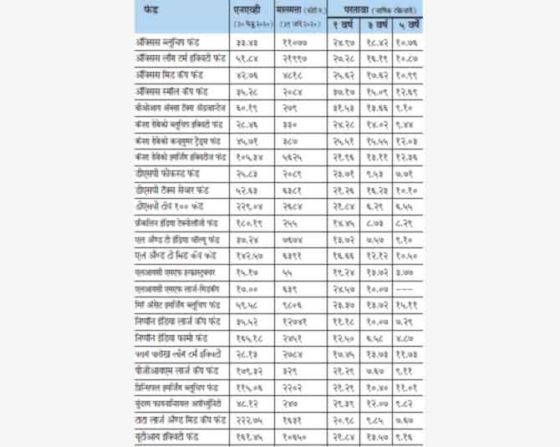

फंड कामगिरीचा तुलनात्मक आढावा घेणाऱ्या या मालिकेतील पहिला भाग २० जानेवारीच्या ‘अर्थ वृत्तान्त’मध्ये प्रसिद्ध झाला. गुंतवणूकविषयक वार्ताकन करणाऱ्या नियतकालिकांप्रमाणे ‘लोकसत्ता’मधून ‘कत्रे म्युच्युअल फंड’ या यादीचे प्रतिबिंब त्यानंतर प्रसिद्ध झालेल्या ‘क्रिसिल म्युच्युअल फंड रँकिंग’मध्ये (सीएमएफआर) मध्ये दिसून आले. जे फंड ‘क्रिसिल परफॉर्मन्स रॅकिंग’मध्ये (सीपीआर) अव्वल स्थान मिळाले, त्यातील बहुतेक फंड नामांकित फंड घराण्यांबाहेरील फंड आहेत. उच्च मालमत्ता बाळगणाऱ्या फंडांची कामगिरी त्यांच्या लौकिकाला साजेशी न झाल्याने त्यांना क्रिसिलच्या क्रमवारीत अव्वल स्थान गमवावे लागले. हेच प्रतिबिंब या यादीत अगदी कमी फरकांनी उमटलेले दिसेल. या गोष्टीमुळे फंडांची निवड पद्धती काळाच्या कसोटीवर उतरल्याचे सिद्ध झाले आहे. फंड गुंतवणुकीवर परतावा हवा असेल तर फंड गुंतवणुकीच्या सक्रिय व्यवस्थापन आणि मुलभूत गुंतवणूक तत्वांचा उपयोग केल्यास १२ ते १५ टक्के वार्षिक नफा मिळविता येतो हे या फंड निवडीवरून दिसून येते.

shreeyachebaba@gmail.com

* म्युच्युअल फंड गुंतवणुकीसंबंधित माहिती देणारे साप्ताहिक सदर